相次相続控除とは、相続が立て続けに起こった場合に、税負担を軽減する制度です。

被相続人が亡くなり、相続税を支払った直後に、また別の相続が生じて相続税を支払うことになると、その負担額は大きなものになってしまいます。

そこで、相続が発生してから10年以内に次の相続が発生した場合、相続税の金額から一定の金額を差し引くことができるのです。

最初の相続(一次相続)から次の相続(二次相続)までの間が短いほど控除額は大きくなります。

要件1.二次相続の相続人である

たとえ一時相続の相続人であっても、二次相続の相続人でなければ相次相続控除を受けることができません。

そのため、遺言書によって財産を受け取った相続人ではない人や、相続放棄をして生命保険のみを取得した人は、相次相続控除の対象外になります。

要件2.二次相続が一時相続から10年以内に発生している

連続して10年以内に二次相続が発生していなくては適用されません。

要件3.一時相続のときに相続税を支払っている

相続税の減額などによって、一時相続の時に相続税が生じていなかった場合には、適用されません。

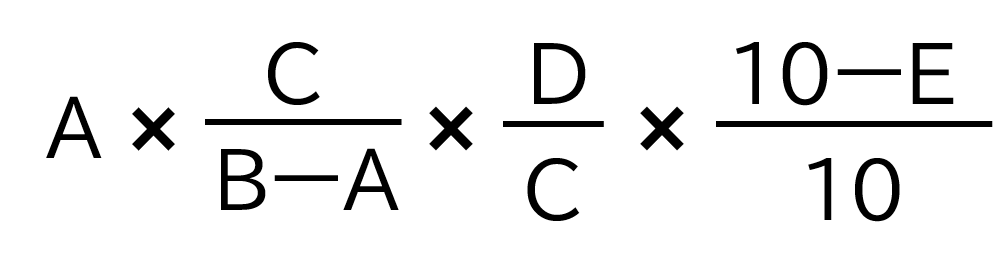

相次相続控除額の計算式

A :二次相続の被相続人が一次相続で課された相続税額

B : 二次相続の被相続人が一次相続で取得した財産額

C : 二次相続の相続財産の合計額

D : 相次相続控除を受ける相続人が二次相続で取得する財産額

E : 一次相続から二次相続までの期間(1年未満は切り捨て)

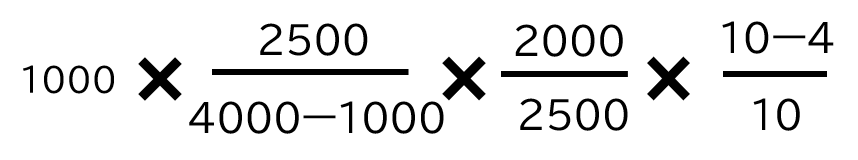

<計算例>

| 一次相続の被相続人(祖父) | a |

| 一次相続の相続人&二次相続の被相続人(父) | b |

| 二次相続の相続人(子) | c、d |

| 一次相続の遺産総額 | 1億 |

| 一次相続でbが取得した財産 | 4000万円 |

| 一次相続でbが支払った相続税額 | 1000万円 |

| 二次相続の遺産総額 | 2500万円 |

| 二次相続でc、dが取得する財産 | c:2000万円 d:500万円 |

| 一次相続発生日 | 平成27年5月3日 |

| 二次相続発生日 | 令和2年3月20日 |

二次相続の相続人cについて、上記数字を計算式に当てはめると、以下のようになります。

計算の結果は400万円です。

つまり、二次相続の相続人cは400万円の相次相続控除を受けられることになります。

したがって、相次相続控除とは、

二次相続の被相続人bが、一次相続の時に支払った相続税のうち、二次相続までの経過年数×10%を、二次相続の相続税額から控除できるのです。

お悩みの際はお気軽にご相談ください。

<ご相談について>

★弁護士費用についてはこちら

★ご相談の流れについてはこちら

ご相談は無料でお引き受けしております。

まずはお気軽にお電話またはLINE相談予約をどうぞ!

・TEL:0276-56-4736

・LINE相談予約